Si vous êtes arrivés jusqu’ici c’est parce que vous réfléchissez à monter une entreprise en Angleterre mais vous ne savez pas trop par où commencer.

Mais est-ce compliqué de monter une entreprise en Angleterre ? Bien au contraire, c’est facile, peu onéreux et c’est légal.

Dans cet article nous passons donc en revue tous ce que vous avez besoin de savoir avant d’ouvrir votre entreprise en Angleterre.

Même si ouvrir une entreprise au Royaume-Uni est facile et peu cher, nous vous recommandons de faire toute la procédure accompagné d’un spécialiste. En effet, le fait d’être tranquille car toutes les questions fiscales et administratives soient entre les mains d’un expert, ça n’a pas de prix !

C’est pour cela que nous vous conseillons InterLegal consulting LLP, un cabinet d’avocats expérimentés installé à Londres et spécialisé dans la fiscalité et la comptabilité. Si vous décidez d’aller là-bas, n’oubliez pas de leur mentionner que vous venez de la part de TrucsLondres pour obtenir 5% de réduction.

Dans cet article, vous trouverez...

- 1 Monter son entreprise en Angleterre : Introduction

- 2 Les avantages de monter une entreprise au Royaume-Uni

- 3 Est-il possible de monter une entreprise en Angleterre depuis la France ?

- 4 Quel type d’entreprise choisir ?

- 5 Self Employed o Limited Company : Quelle est le plus intéressant ?

- 6 Les démarches pour monter une entreprise en Angleterre

- 7 Fiscalité au Royaume-Uni

- 8 Besoin d’un coup de main ?

- 9 Liens pouvant aussi vous intéresser

Monter son entreprise en Angleterre  : Introduction

: Introduction

Lorsque l’on commence à réfléchir à son entreprise, on se rend compte que l’ouvrir en France cela à un coût. Vous devrez payer des taxes, les cotisations professionnelles, la TVA, etc. (auxquelles vous devez ajouter les frais de gestion). De plus, cela prend du temps et selon l’idée que vous avez en tête, vous allez dépenser de l’argent que vous pourriez investir dans votre nouveau projet et du temps en paperasse et administration.

Sachant aussi qu’il vous faudra payer des taxes dès que vous commencerez à exercer, quelle que soit votre activité ou combien vous gagniez.

C’est pour cela que, selon votre activité, il peut être plus rentable de monter votre entreprise en Angleterre car la rapidité et la facilité pour mettre en place son projet, alliées aux taux d’imposition bas en font un lieu idéal.

Les avantages de monter une entreprise au Royaume-Uni

Comme nous l’avons dit plus haut, vous ne vous doutez pas à quel point monter une entreprise au Royaume-Uni est facile et rapide :

- Vous êtes affranchi de la TVA (c’est-à-dire que vous ne la payez pas mais vous ne la faites pas non plus payer) tant que votre chiffre d’affaire est en dessous de £77 000. Il n’y a donc aucune nécessité de faire la demande d’un numéro de TVA intracommunautaire au moment de la création de l’entreprise. Que se passe-t-il une fois que vous atteignez le seuil des £77 000 ? Et bien il vous suffit de le déclarer et de choisir de payer à chaque fin d’exercice, par prélèvement, la TVA sur votre chiffre d’affaire à hauteur de 10%. Vous évitez ainsi de la paperasse et des calculs.

- Il n’y a pas besoin de se déclarer comme indépendant, et encore moins de payer des taxes.

- Toutes vos actions de créations d’entreprise ou de modifications se font en ligne rapidement et facilement et ne coute que £40. Pas besoin de notaire.

- Vous n’avez aucun impôt à payer durant les 21 premiers mois suivant la création de votre entreprise. De plus vous n’aurez à faire au HRMC (Organisme responsable de la collecte des taxes au Royaume-Uni) qu’à la fin de votre première exercice imposable, c’est-à-dire 9 mois après cette période de 21 mois.

- La comptabilité est simplifiée et des applications vous permettent de réaliser toutes vos opérations en ligne sans l’aide d’un comptable.

Si cette petite liste d’arguments vous a convaincu d’ouvrir votre entreprise en Angleterre, continuez votre lecture car nous allons maintenant vous expliquer comment faire étape par étape.

Est-il possible de monter une entreprise en Angleterre depuis la France ?

Oui. C’est le bon côté de l’Union Européenne : libre circulation des hommes et des capitaux. Le seul point important est de savoir où votre entreprise va payer ses imp ôts :

ôts :

- Je pars vivre pour un temps indéfini au Royaume-Uni, un pays rempli d’opportunité, pour commencer un nouveau projet, et je ne suis donc plus résident en France. Je dois donc payer mes impôts au Royaume-Uni. Facile et claire.

- Je veux ouvrir une entreprise en Angleterre mais je veux vivre en France. Dans ce cas-là, toutes les entreprises ne pourront pas profiter de tous les avantages du système britannique. Par exemple un bar pourra avoir son siège en Angleterre mais s’il se trouve dans une rue d’Espagne alors il sera assujetti à la même législation que le bar d’en face.

En revanche, si vous travaillez depuis votre domicile, que vous représentez une firme commerciale, que vous êtes consultant ou que vous pratiquez une autre activité qui ne nécessite pas l’ouverture d’un local physique alors vous payerez vos impôts au Royaume-Uni comme chef d’entreprise et vos impôts relatifs au salaire et aux dividendes de l’entreprise en France, votre lieu de résidence.

Une entreprise est considérée comme contribuante si elle exerce au Royaume-Uni ou si son siège social son siège social se trouve au Royaume-Uni

Donc, au moment de monter votre entreprise en Angleterre depuis la France, cela implique :

- Que votre entreprise et vous-même ne représentez PAS la même entité et ce même si vous en êtes l’unique propriétaire. Si votre entreprise est anglaise, vous payerez vos impôts selon la législation anglaise, et vous comme français résident en France vous payerez vos impôts selon la législation française et selon les bénéfices que vous recevrez comme propriétaire de votre entreprise anglaise.

- Qu’il est parfaitement possible de posséder une entreprise anglaise avec un siège social au Royaume-Uni et de résider en France, il n’y a rien d’illégal.

- Un vol pour Londres depuis Paris aller-retour dans la journée ne coûte pas grand-chose selon le jour de la semaine et le moment auquel vous prenez les billets. De plus, il n’y a qu’une heure de vol. Vous pouvez donc vous permettre quelques allers et retours chaque mois et vous pourrez en prime revenir avec du thé et des scones pour vos amis.

Quel type d’entreprise choisir ?

Il existe différents types d’entreprises qui dépendent de votre projet et il vous faudra savoir quel est le plus adapté.

- Sole trader : C’est la forme la plus simple de monter son entreprise au Royaume-Uni et par conséquent il n’y a que très peu de formalités entre lesquelles informer le HMRC du début de votre activité et déclarer à chaque fin d’exercice vos bénéfices afin de pouvoir payer vos impôts. Sur le même modèle que la micro-entreprise en France, tous les bénéfices deviennent immédiatement propriété de la personne physique. En revanche, elle fonctionne comme une société à risque illimité et le sole trader est donc tenu à l’obligation de dette.

- Partnership : C’est une variante du sole trader, dans laquelle deux personnes ou plus associent leurs talents et leurs réseaux pour créer une entreprise plus rentable que ce qu’ils ne pourraient le faire individuellement. Chacune des parties recevra un pourcentage des bénéfices et il est donc recommandé d’établir un contrat écrit spécifiant comment vont travailler les associés. Chacune des parties payera ses impôts proportionnellement au pourcentage des bénéfices qu’elle aura touché. De plus, chacune est responsable des dettes de l’entreprise.

- Limited company : La société à responsabilité limitée est une société mercantile, c’est-à-dire, que son objectif social est la réalisation d’une activité sujette au droit commercial. Elle est formée par un nombre limité d’associés dont le capital est équitablement réparti au sein de la société. L’avantage principal est que les dettes son propres à l’entreprise et ne touchent pas les shareholders. Lorsque l’entreprise créé du bénéfice, ce dernier peut être converti sous forme de dividende pour les shareholders ou sous forme de salaire pour les employés. Elle peut de ce fait être optimisée pour réduire les taxes dues par l’entreprise.

- Limited Liability Partnership: Similaire à la Limited Company, elle se gère de la même façon. L’unique différence se situe au niveau des impôts pour lesquels on considère un Partnership. De ce fait, l’entreprise est une société à responsabilité limitée, avec des obligations administratives mais elle n’a pas la flexibilité de la National Insurance. Elle est plutôt destinée aux moyennes et grandes entreprises ou dans des cas bien spécifiques.

Self Employed o Limited Company : Quelle est le plus intéressant ?

Chaque forme d’entreprise possède ses avantages et ses inconvénients, c’est pour cela qu’il est essentiel de comprendre ce que peut offrir chacune d’elle et choisir la plus adaptée. Il est donc bon de s’arrêter quelques instants pour faire le point sachant que votre choix déterminera la plupart des démarches que vous allez devoir faire.

Regardons de plus près les différences de l’une et de l’autre :

Regardons de plus près les différences de l’une et de l’autre :

a) Sole trader

Si vous êtes Sole Trader, les bénéfices de l’entreprise ainsi que les autres revenus sont fiscalisés au travers de l’annual self assessment process et le payement de cette taxe ne peut être repoussé à l’année suivante.

Si votre chiffre d’affaire annuel ne dépasse pas les £10 600 vous n’avez pas à payer d’impôts. Si vous dépassez ce seuil alors le taux d’imposition est de 20%.

De plus, il vous faudra payer le National Insurance Number (équivalent de la sécurité social), qui s’élève à £2,75 par semaine.

b) Limited Company

Les sociétés à responsabilité limitée doivent payer leurs impôts par rapport au chiffre d’affaire de l’entreprise à hauteur de 20% et ce jusqu’au seuil de £300 000 par an.

A la différence du Sole Trader, ces sociétés peuvent retenir leurs bénéfices et les répartir sous forme de dividendes sur les années fiscales à venir si nécessaire. De cette manière un chef d’entreprise peut décider de retarder le payement des impôts à la fin d’une bonne année et le répartir sur les années à venir.

Les avantages de créer une société à responsabilité limitée face à ceux des Sole Traders sont :

- Les finances privées et celles de l’entreprise sont complètement séparées et il n’y a donc aucune obligation de dette.

- Commencer comme Sole Trader est très facile, il faut juste informer le HMRC de votre intention de devenir indépendant et vous pouvez commencer à travailler de suite.

- Les sociétés à responsabilité limitée comporte plus de papiers administratifs et il faut impérativement présenter les comptes de l’entreprise à chaque fin d’année à la Companie House.

- Les sociétés à responsabilité limitée permettent une planification fiscale rentable en établissant les salaires et les dividendes, ces derniers n’étant pas imposables par la Sécurité Social. En opposition, les Sole Traders, n’ont comme option que l’encaissement du salaire correspondant au chiffre d’affaire et duquel doivent être déduits les impôts.

Les démarches pour monter une entreprise en Angleterre

Décider quel type d’entreprise est la plus adaptée à votre besoin

Avec les informations que nous vous avons donné, vous pouvez vous faire une idée de ce qui vous convient. Le plus courant est de s’orienter vers une Limited Company, plus rentable.

Choisir le nom de votre société

Choisissez bien. Il faut que le nom représente bien la société en tenant compte des quelques normes à suivre, principalement qu’aucune autre société ne possède le même nom.

S’il n’y a aucun problème avec le nom, celui-ci sera approuvé rapidement par la Companie House

Réunir les documents nécessaires pour enregistrer votre entreprise.

Il y a plusieurs informations qu’il vous faudra fournir au moment d’enregistrer votre nouvelle société :

- Le nom de la société

- Une adresse physique au Royaume-Uni où la Companie House peut envoyer toute la documentation nécessaire. C’est aussi l’adresse qui apparaîtra sur le profil de la société.

- Détail de la distribution du capital et des actions au sein de l’entreprise. Vous devez posséder une action au minimum

- Les informations personnelles du directeur de la société (qui doit avoir au moins 16 ans) et en cas de besoin celles du secrétaire.

- Les informations personnelles du ou des Shareholders de la société. Il doit donc y en avoir au moins un qui peut être le directeur de la société.

Préparer le Memorandum et les Articles of Association

Ce sont les documents qui permettent de constituer la société de manière officielle.

Le Memorandum est un court document incluant une série d’articles standards par lequel les Shareholders confirment leur volonté de créer la société. Ce document doit être remplie et remis à la Companie House comme partie du registre de la société.

Les Articles of Association représentent l’ensemble des règles et des normes de la société, définissant comment cette dernière va être dirigée dans l’intérêt des Shareholders. Il est très commun qu’une société adopte le private company Model Articles qui couvre pratiquement tous les cas de figure.

Les deux se font en ligne facilement.

S’enregistrer auprès de la Companie House

Une fois que vous avez réuni toutes les informations antérieures, il faut les envoyer à la Companie House pour obtenir son approbation. Il y a 3 formes distinctes d’envoi pour lesquelles il existe différents prix :

- Démarches en ligne via le logiciel : Se fait au travers d’un logiciel dédié qui coûte £13 et possède d’autre outils additionnels.

- Démarches en ligne classique : en passant par le site Web de la Companie House, il faudra alors régler £15 de frais.

- Par courrier : en envoyant le formulaire IN01 form par courrier. Cela coûte £40 et le dossier est traité en 5 jours.

Attendre la validation de votre société

Dans la cas d’une société à responsabilité limitée, vous ne pourrez commencer votre business que lorsque vous recevrez la confirmation de la Companie House, qui se charge de vérifier l’exactitude des informations que vous avez fourni. Le processus est très rapide et prend généralement deux à trois heures.

Réaliser la première réunion entre actionnaires

Une fois l’approbation de la Companie House reçue, il reste quelques formalités à terminer et que nous vous recommandons faire le plus tôt possible. La première est la réunion avec les actionnaires. Elle permet de nommer le directeur de l’entreprise.

Établir les registres de la société (et les tenir à jour)

La législation britannique oblige les sociétés à établir et à tenir à jour les registres suivants :

- Register of Directors

- Register of Directors’ Residential Addresses

- Register of Secretaries

- Register of Members (otherwise known as Register of Shareholders)

- Register of Allotments of Shares

- Register of Share Transfers

- Register of Mortgages & Charges

Autres tâches à réaliser

- Ouvrir un compte bancaire : Il n’est pas possible de le faire en ligne et il faut se rendre dans une succursale au Royaume-Uni

- Signer le certificat de distribution des actions

- S’enregistrer au HMRC, qui peut inclure l’inscription pour l’obtention d’un numéro de TVA.

- Enregistrer et établir le PAYE (Pay as you earn) pour les employés.

- Considérer l’option de faire déposer votre nom ou votre marque.

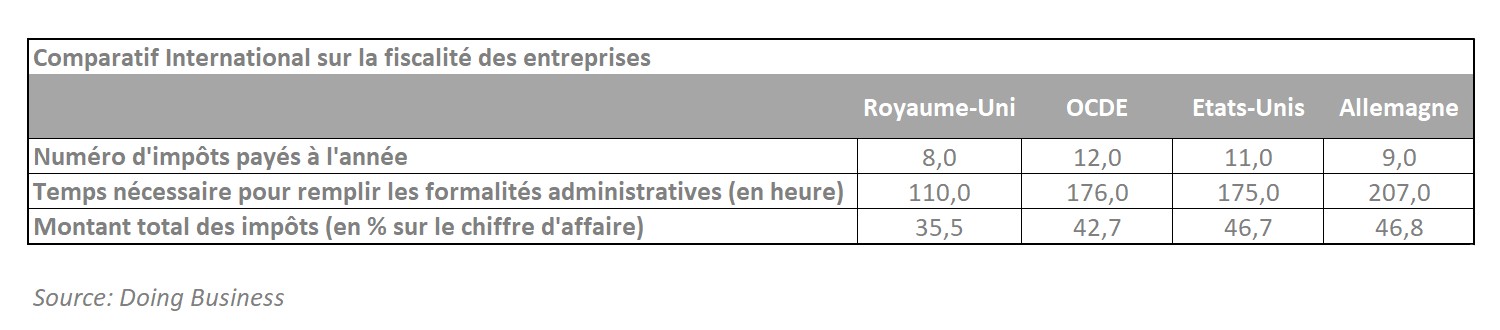

Fiscalité au Royaume-Uni

a) Impôt sur les société : 20%

b) La TVA (VAT au Royaume-Uni)

- Taux général : 20%

- Taux réduit : 5% pour les biens de première nécessité et 0% sur certains produits spécifiques comme les livres et les habits pour enfants ainsi que certains aliments.

- Exemption : Sont exempts de TVA les biens et services se trouvant hors du système de TVA au Royaume-Uni

c) Impôts fonciers

Un test de résidence réglementaire est réalisé pour déterminer si un individu est un contribuable résident ou non sur le territoire britannique. Ce test inclut une combinaison de présence physique et de facteurs de corrélation. Quand un particulier est résident et réside au Royaume-Uni, il est alors assujetti à la déclaration foncière du Royaume-Uni et à l’impôt relatif au gain de capital s’ajoutant aux revenus et aux gains à l’échelle internationale.

Quand il est résident mais ne réside pas au Royaume-Uni il est aussi sujet à l’impôt foncier au Royaume-Uni sur ses revenus à l’échelle internationale, mais peut choisir d’annuler l’impôt sur les gains de capitaux s’ajoutant aux revenus dans le cadre d’un transfert qui, lui, est sujet à une taxe additionnelle. Les individus n’étant pas résidents sont taxés sur les revenus et les gains de capitaux originaires du Royaume-Uni générés par la non-existence d’une propriété résidentielle au Royaume-Uni.

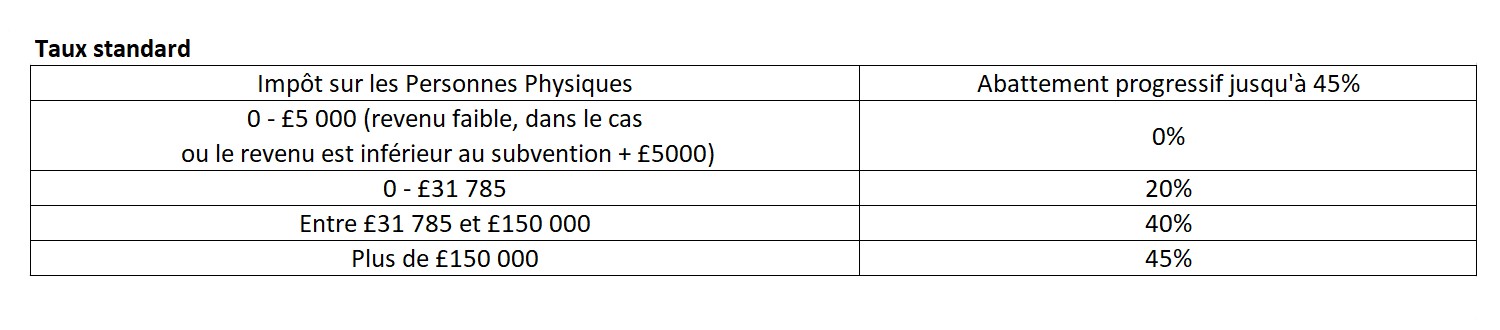

- Taux standard

- Déductions et crédits des impôts : la défiscalisation peut être sollicitée pour raisons diverses : chiffre d’affaire annuel en dessous du seuil minimum légal (£10 600 en 2015-2016), frais d’entreprises, pour certaines contributions de pensions, donations aux œuvres caritatives, frais de maintenance de l’entreprise ou pour le temps travaillé sur une embarcation hors du Royaume-Uni.

d) Convention pour éviter la double imposition

Une convention entre le Royaume-Uni et la France date du 22 mai 1968 afin d’éviter la double imposition et prévenir l’évasion fiscale en matière d’impôts fonciers et d’impôts sur le patrimoine. Cette convention établit les règles suivantes :

- Dividendes : 0%

- Intérêts : 12%

- Redevance : 10%

Vous avez besoin de changer de l’argent ? (Des euros pour des livres et vice-versa) Ne laissez pas votre entreprise perdre de l’argent avec des commissions bancaires abusives. Nous vous recommandons d’utiliser Transferwise ou Azimo: rapides, sûrs et surtout ils vous rendent chaque cent

Besoin d’un coup de main ?

Si vous pensez monter une entreprise au Royaume-Uni, nous vous encourageons à la faire. Vous ne paierez aucune taxe au début, vous aurez beaucoup d’avantages fiscaux et les démarches sont rapides et faciles. Tous ce qu’il peut vous arriver c’est que l’entreprise ne fonctionne pas comme vous le désiriez et que vous soyez obligé de mettre fin à votre activité, le processus étant tout aussi rapide, facile et économique.

Malgré tout, nous vous recommandons une fois de plus de vous faire aider par des professionnels, encore mieux s’ils parlent français. De par notre expérience, nous conseillons Inter Legal Consulting pour leur professionnalisme et pour les raisons suivantes :

- Ils ont une grande expérience en la matière et aident des centaines d’entreprises depuis de nombreuses années à respecter de la manière la plus efficace possible leurs obligations fiscales. Ils sont spécialisés dans le droit commercial et le droit des affaires et peuvent vous orienter de la meilleure des façons au moment de vous déclarer comme indépendant au Royaume-Uni.

- Ils sont basés à Londres et possèdent une équipe multiculturelle avec des conseillers parlant plusieurs langues.

- Ils vous aident gratuitement avec les procédures d’enregistrement

- Ils vous permettent d’être sûr de respecter toutes les obligations des institutions britanniques et vous assurent donc une tranquillité sans risque d’amendes ou de pénalités.

- Ils connaissent bien la loi et vous permettent de tirer parti de tous les avantages fiscaux existants selon le type de société que vous montez

- Grâce à la popularité de notre site, nous vous avons obtenu une réduction de 5%. Vous devez simplement notifier que vous venez de notre part !

- Il existe des milliers d’agence pouvant vous offrir ce genre de service au Royaume-Uni, mais si nous vous recommandons celle-ci c’est que d’après notre expérience, elle est la plus efficace que nous ayons vu jusqu’alors.

Liens pouvant aussi vous intéresser

- Guide des entreprises 2016 au Royaume-Uni

- HM Revenue and Customs

- Commerce et investissement au Royaume-Uni

J’espère que cet article vous sera utile et je souhaite bonne chance à toutes celles et ceux qui vont tenter leur chance au Royaume-Uni !

Comme toujours, n’oubliez pas que si vous avez des questions vous pouvez laisser un commentaire !

: Introduction

: Introduction